生前贈与と相続、どっちがお得?メリット・デメリットを最新税制で解説!

土地の生前贈与と相続、相続税や贈与税の面から、どちらが得かお悩みではありませんか?特に、不動産を含む遺産については、生前贈与と相続のどちらを選ぶべきかで迷う方が多いのが実情です。本記事では、「土地生前贈与と相続どちらがお得か」をテーマに、それぞれのメリット・デメリットを徹底的に比較し、どの方法がご自身やご家族にとって最適かを分かりやすく解説します。

土地の生前贈与と相続の違いが気になる方、将来の相続トラブルを避けたい方、または相続税対策に関心がある方に向けた必見の内容です。このガイドを参考に、最適な方法を見つけて、安心して未来を迎えましょう。

目次

【2024年税制改正】生前贈与と相続のルールはどう変わった?

2024年の税制改正は、相続と贈与の境界をより曖昧にしました。これにより、今後の資産移転は「贈与」と「相続」をセットで考える必要が出てきます。特に注目すべきは、生前贈与の加算期間延長と、相続時精算課税制度の改正です。

ポイント①:生前贈与の加算期間が3年から7年に延長

2024年からは、亡くなった人が亡くなる前の「7年以内に行った贈与」が、相続財産に加算されるようになりました。以前は「3年以内」だったので、大きな変更です(経過措置はあります)。

加算される贈与財産は相続税の課税対象に含まれます。今後は、長期的な視点で贈与計画を立てることが重要です。特に、110万円の基礎控除だけを使って毎年少額ずつ贈与していた家庭は、7年加算の影響を受けるため、早めの贈与の実行の必要があるでしょう。

ポイント②:相続時精算課税制度に年間110万円の基礎控除が新設!

これまで相続時精算課税制度は、「一度使うと、110万円の非課税枠が使えなくなる」というルールでしたが、2024年からは「110万円の基礎控除」が新設されました。

たとえば、親が子に毎年100万円ずつ贈与していた場合。従来の制度では相続時精算課税を使うと非課税にはなりませんでした。しかし、新制度では110万円までは非課税となり、それを超えた分だけが申告対象になります。相続時精算課税制度は、贈与時には税金がかからず、相続時に一括で精算する仕組みです。今回の改正により、「使い勝手が悪い」とされていた制度が見直され、柔軟な贈与計画が立てやすくなりました。

なぜ今、生前贈与と相続の知識が必要なのか?

高齢者の資産集中と、子世代の経済的負担増が進む中、政府は「早めの資産移転」を促しています。今回の改正はその流れを加速させるものです。一方で、「知らないと損をする制度」でもあります。80代の父が、急な認知症発症により判断能力を失い、その後の贈与も遺言もできなくなってしまった。

家族が揉めた末、相続時に多額の税金が発生し、実家を売却せざるを得なくなったというケースは少なくありません。

制度の正確な理解と、家族間での共有が、無用なトラブルや課税リスクを避ける第一歩です。法改正は「損をする人」と「得をする人」を分けます。いま、行動を起こすことが、将来の安心につながります。

生前贈与と相続の基本知識

生前贈与とは?その仕組みと特徴

生前贈与とは、親が生きている間に子や孫に財産を贈ることです。例えば、家や土地、お金などをあらかじめ渡しておくことです。これにより、相続が発生したときに遺産を分ける手間が省けます。また、生前贈与を行うことで、親の意向を直接伝えやすくなります。さらに、贈与税という税金がかかりますが、年間110万円以下の贈与であれば非課税となります。この非課税枠を活用して、数年にわたって少しずつ贈与することが可能です。

相続とは?基本的な流れとポイント

相続とは、親が亡くなった後に、その財産を子や孫などが受け継ぐことです。相続には遺言書が必要ですが、ない場合でも法律に基づいて遺産が分けられます。相続が発生すると、相続税という税金がかかります。この税率は、遺産の総額によって異なります。相続手続きは煩雑であり、専門家の助けが必要なことが多いです。また、相続には、遺言が無い場合、遺産分割協議という手続きも含まれ、親族間での話し合いが重要となります。

遺産分割協議書については、「【遺産分割協議とは】相続トラブルを避けるために知っておくべきこと」で詳しく説明していますのでご参照ください。

生前贈与と相続のメリット・デメリット

生前贈与のメリットとデメリット

生前贈与の最大のメリットは、親の意向を生前に反映させやすい点です。特定の子供や孫に財産を渡したい場合、その意向を明確にできます。また、非課税枠を利用して税金を節約することも可能です。しかし、デメリットとしては、110万円を超える場合は贈与税がかかることが挙げられます。さらに、一度贈与した財産は取り戻せないため、将来的な経済状況の変化を考慮する必要があります。

相続のメリットとデメリット

相続のメリットは、親が亡くなった後に一度に財産を受け継ぐため、贈与税のような年間非課税枠の制限がありません。また、遺言書を使えば親の意向を反映させることも可能です。しかし、デメリットとしては、相続税が高額になる場合がある点です。また、相続手続きが複雑で時間がかかることもあります。遺言書がない場合、親族間での遺産分割協議が必要なため、意見の食い違いが生じることも少なくありません。

相続税対策:相続税と贈与税の比較

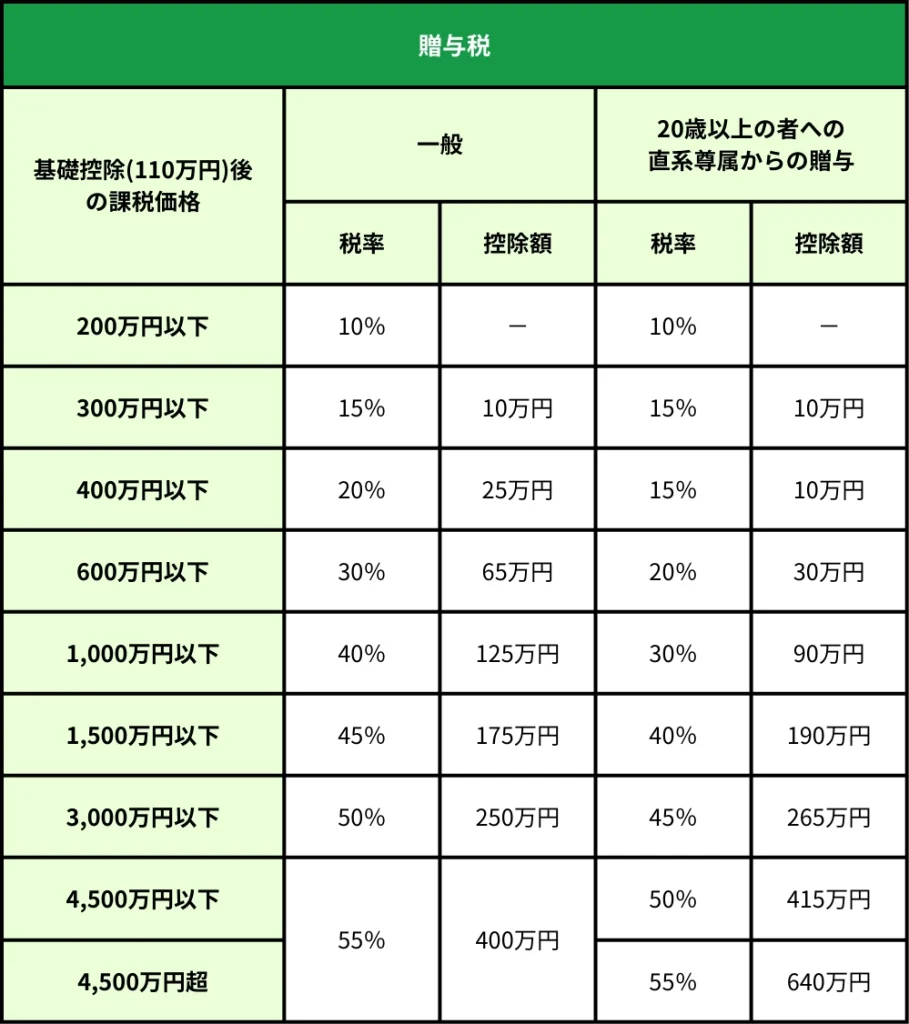

結論から言うと、相続税の税率よりも低い税率で贈与をすれば、相続税対策となります。相続税と贈与税の税率をご確認下さい。

相続税と贈与税の税率比較表

贈与税の税率表

相続税の税率表

具体的な相続税対策の方法

相続税対策としては、まず生前贈与の非課税枠を活用する方法があります。年間110万円までの贈与は非課税なので、これを利用して数年にわたって財産を贈与することができます。また、養子縁組を行うことで相続人を1名〜2名まで増やし、相続税の基礎控除を増やすことも有効です。

不動産の生前贈与、相続時精算課税制度について

不動産贈与のメリットとデメリット

不動産の生前贈与のメリットは、親が生きている間に財産を分けることができる点です。これにより、相続時の争いを避けることができます。また、毎年の非課税枠を利用して、少しずつ贈与することで贈与税を節約することができます。しかし、不動産贈与には登記費用がかかります。相続と比較すると、登記費用は約5倍(相続は固定資産税評価額の1000分の4)です。また、不動産取得税も課税されるため、総合的なコストが高くなる可能性があります。

不動産の中でもマンションに生前贈与ついては、「マンションの生前贈与で相続対策!贈与税のポイント」で詳しく説明していますのでご参照ください。

相続時精算課税制度を利用した贈与

相続時精算課税制度を利用すると、60歳以上の親または祖父母から、18歳以上の子または孫への2500万円までの贈与が非課税となります。しかし、贈与時に相続税の計算が行われ、相続発生時に相続税が精算されるため、相続税の相続税にはなりません。

ただし、相続税が課税されない人にとっては、贈与税がかからないため有利になります。また、確実に値上がりする土地や株などを贈与する場合に有利になることがあります。

相続時精算課税制度は、複雑な制度です。「相続時精算課税制度とは?賢く利用して適切な税対策をしよう!」でわかりやすく解説してますのでご参照ください。

誰に相談すればいい?専門家の選び方

2024年の税制改正により、生前贈与や相続対策を「自分で調べてなんとかする」には限界が出てきました。法律・税制・家族事情が複雑に絡むため、早い段階で専門家に相談することが、トラブルを防ぐ第一歩です。

失敗しない専門家の選び方

●まず誰に相談する?

相続の相談先としてよく名前が挙がるのは、税理士・司法書士・行政書士・弁護士です。ただし、それぞれ専門分野が異なります。

【税理士】相続税・贈与税の申告や節税設計

【司法書士】不動産の名義変更、遺産分割協議書の作成

【行政書士】遺言書・家族信託契約書などの文書作成、相続手続の総合支援

【弁護士】相続争い(遺留分、遺産分割の調停・訴訟)など法的紛争対応

●事例:こんな相談先の選び方は危険

50代男性が税金の節約を目的に「贈与を始めたい」と相談し、相続税に詳しくない司法書士に依頼。ところが制度改正を知らなかったため、加算期間を見落とし、7年後に多額の相続税が発生してしまいました。

●選び方のポイント

✓相続・贈与に「横断的に対応できる」かどうか

✓改正内容に詳しいかどうか

✓家族の状況(認知症リスク、障がいのある子、再婚など)に合わせた提案ができるか

1人の士業にこだわらず、複数の専門家が連携するチーム型支援があると、より安心です。

日本相続知財センター札幌の役割

●相続の“総合窓口”としての機能

日本相続知財センター札幌は、税理士・司法書士・行政書士などの専門家が連携し、相談者の状況に応じた「実行可能な相続対策」を提案・実施まで支援しています。

●事例:70代の母の財産を子3人で円満に継承

札幌市在住の70代女性。財産は自宅と預貯金。夫はすでに他界し、子ども3人にどのように遺すかを悩んでいたところ、当センターに相談。

家族全員と面談し、意向を聞いたうえで、公正証書遺言の作成と不動産評価、相続税の試算を実施。さらに、認知症対策として任意後見契約も併用しました。

●センターの特長

・初回無料相談で状況をヒアリング

・必要に応じて専門家をコーディネート

・遺言・信託・贈与・後見・不動産・税務を総合的に提案

・公証役場や法務局との手続も代行可能

・遺言執行や相続手続の実行支援も対応

●こんな方におすすめ

✓相続対策を始めたいが、どこから手をつけてよいかわからない

✓家族の関係が複雑で、将来トラブルが不安

✓税金や法務の判断を一括でしてもらいたい

よくある質問(Q&A)

-

生前贈与を行う際には、贈与税の申告を忘れないようにすることが重要です。贈与税の非課税枠である年間110万円を超える場合、贈与税が発生します。贈与税の申告をしないと、後で税務署から指摘を受けることがあり、ペナルティが課される可能性があります。

また、贈与契約書を作成しておくことで、贈与が確実に行われたことを証明することができます。将来の生活費や医療費のために必要な資金を確保しておくことも大切です。

-

相続時には遺言書があるかどうかの確認が第一歩です。遺言書がない場合は、遺産分割協議を行い、全ての相続人が合意しなければなりません。遺産分割協議書を作成して公証人の認証を受けると、相続手続きがスムーズになります。

また、相続税の申告は相続開始から10か月以内に行う必要があります。この期限を過ぎると延滞税が発生する可能性があるため、早めの対応が求められます。

-

生前贈与と相続の選択は、税率が鍵となります。贈与税率が相続税率よりも低い場合、生前贈与が相続税対策として有効です。例えば、生前贈与の非課税枠を活用して少額ずつ贈与することで、相続税の課税対象となる財産を減らせます。

一方、相続税の基礎控除を活用して、相続税負担を軽減することも可能です。財産の総額や家族構成、相続人の数によって最適な選択肢は異なるため、専門家に相談しながら計画を立てることが大切です。

-

相続時精算課税制度は、贈与税の代わりに相続税を後で精算する制度です。この制度では、60歳以上の親または祖父母から、18歳以上の子または孫への2500万円までの贈与が非課税となります。ただし、相続発生時に贈与時の財産を相続財産に戻して計算され、相続税が精算されます。贈与時に税金を軽減できるメリットがありますが、相続時に税金が精算されるため、相続税対策の効果はありません。

この制度は、相続税がかからない場合や確実に値上がりする土地や株などを贈与する場合に有利になることがあります。

-

不動産の生前贈与では、親が生きている間に財産を分けることで、相続時の争いを避けることができます。しかし、登記費用が高額(固定資産税評価額の1000分の20)であり、相続と比較すると約5倍の費用がかかります(相続時は固定資産税評価額の1000分の4)。

さらに、不動産取得税も課税されるため、総合的なコストが高くなる可能性があります。一方、相続では相続税が発生しますが、登記費用は生前贈与よりも低くなります。

どちらの方法を選択するかは、財産の種類や総額、家族構成を考慮して決定することが重要です。

この記事の監修者

税理士法人 中野会計事務所

税理士 湯山 啓太

大学卒業後、複数の会計事務所において法人税業務に加え、個人および法人の相続・贈与・事業承継などの資産税業務の担当として勤務したのち、2019年10月より税理士法人中野会計事務所に所属。千葉県税理士会 所属、登録番号118096。相続税申告を数多く手掛け、個人から法人まで税務についての幅広いサービスを提供している。