土地の生前贈与と相続 どちらがお得?メリット・デメリット比較!

土地の生前贈与と相続、どちらが得か悩んでいる方も多いのではないでしょうか。本記事では、土地の生前贈与と相続それぞれのメリット・デメリットを徹底比較し、あなたに最適な方法を見つけるためのガイドを提供します。相続の知識が浅い方でも理解しやすい内容となっていますので、ぜひ参考にしてください。

目次

土地生前贈与と相続の基本知識

生前贈与とは?

生前贈与とは、生きているうちに財産を他人に渡すことです。特に親から子供へといった形で行われることが多いです。生前贈与をする理由は、将来の相続税対策や、自分が望むように財産を分配するためです。

例えば、親が持っている土地を生前に子供に贈与する場合、この土地は親が亡くなる前に子供のものになります。これにより、相続時にトラブルを避けることができます。

相続とは?

相続とは、亡くなった人の財産を遺族が引き継ぐことです。相続の対象には、不動産、現金、株式など様々なものがあります。相続は遺言や遺産分割協議に基づいて行われ、相続人の間で財産を分配します。

生前贈与と相続の違い

生前贈与と相続の最大の違いは、財産を渡すタイミングです。生前贈与は生きている間に財産を渡し、相続は亡くなった後に財産を引き継ぎます。また、税金の計算方法や手続きも異なります。

例えば、生前贈与の場合は贈与税がかかる場合があり、相続の場合は相続税がかかる場合があります。それぞれの税率や控除額も異なるため、どちらが得かは具体的な状況により変わります。

土地生前贈与のメリット・デメリット

土地の生前贈与のメリット

生前贈与には以下のようなメリットがあります:

- 相続税対策:

生前に贈与を行うことで、将来の相続税を軽減できます。例えば、毎年110万円以下の贈与であれば非課税でかつ申告不要ですので、これを利用して計画的に贈与を行うことが可能です。 - 財産分配の自由:

自分が生きている間に財産を渡すことで、希望通りの分配ができます。遺言書がない場合の相続では、遺産分割協議に基づいた分配となるため、思い通りにならないこともあります。 - 相続時のトラブル回避:

生前に贈与を行うことで、相続時のトラブルを避けることができます。特に不動産の場合、複数の相続人で分けるのが難しいため、生前に処理しておくと安心です。

生前贈与のデメリット

一方で、生前贈与には以下のようなデメリットもあります:

- 贈与税の負担:

年間110万円を超える贈与には税金が課されるため、大きな財産を一度に贈与すると高額な税金が発生します。 - 手続きの煩雑さ:

生前贈与の手続きは複雑で、専門家の助けが必要になることもあります。特に不動産の贈与には、登記の変更や税務申告が必要です。 - 登録免許税が割高:

相続の場合は、固定資産税評価額の0.4%が登録免許税ですが、生前贈与の場合は固定資産税評価額の2%と割高です。

生前贈与に関する税金のポイント

生前贈与に関する税金には、以下のポイントがあります:

- 贈与税:

年間110万円までの贈与は非課税ですが、それを超える部分には贈与税がかかります。贈与税の税率は贈与額によって異なります。

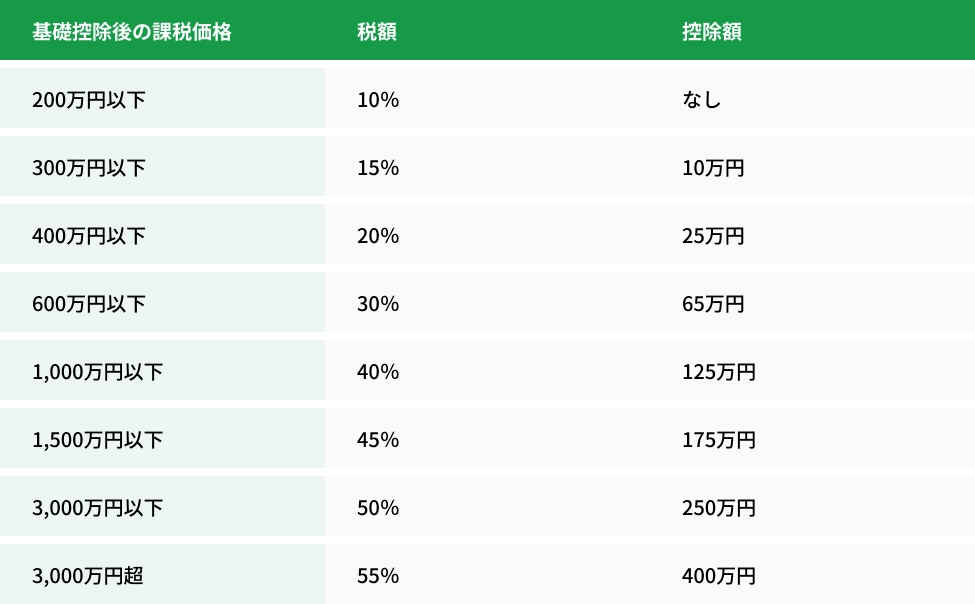

【一般贈与財産用の税率と控除額】(数字は国税庁のもの)

<一般贈与財産用>(一般税率)

この速算表は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

<特例贈与財産用>(特例税率)

この速算表は、贈与により財産を取得した者(贈与を受けた年の1月1日において18歳(注)以上の者に限ります。)が、直系尊属(父母や祖父母など)から贈与により取得した財産に係る贈与税の計算に使用します。

(注) 「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

例えば、祖父から孫への贈与、父から子への贈与などに使用します(夫の父からの贈与等には使用できません。)。

- 不動産取得税:

不動産を贈与すると、不動産取得税がかかります。これは土地や建物を取得したときにかかる税金です。「土地又は建物の固定資産税評価額×税率」によって税額が求められます。 - 登録免許税:

不動産の名義を変更する際には、登録免許税がかかります。これは登記の手続きを行う際に必要な税金です。固定資産税評価額の2%がかかります。

土地の相続のメリット・デメリット

相続のメリット

相続には以下のようなメリットがあります:

- 相続税の特例:

相続には、配偶者控除や小規模宅地等の特例など、さまざまな控除や特例があります。これにより、相続税の負担を軽減できます。 - 財産の一括承継:

相続では、遺産を一括して承継できるため、財産の管理が容易です。

相続のデメリット

一方で、相続には以下のようなデメリットもあります。

- 相続税の負担:

遺産の評価額が高い場合、相続税の負担が大きくなります。 - 相続トラブル:

相続では、遺言が無い場合、遺産分割を巡って相続人同士でトラブルになることがあります。特に不動産など分けにくい財産がある場合、トラブルが発生しやすいです。 - 手続きの煩雑さ:

相続手続きには、相続人の確認や遺産の評価、税務申告など、多くの手続きが必要です。これには時間と手間がかかります。

相続に関する税金のポイント

相続に関する税金には、以下のポイントがあります:

- 相続税:

相続税は、遺産の評価額に基づいて計算されます。配偶者控除や小規模宅地等の特例を利用することで、相続税の負担を軽減できます。 - 登録免許税:

不動産の相続に伴う名義変更には、登録免許税がかかります。これは登記の手続きを行う際に必要な税金です。固定資産税評価額の0.4%がかかります。

生前贈与と相続の比較

① 登録免許税:生前贈与は相続の5倍

不動産の相続に伴う名義変更には、登録免許税がかかります。これは登記の手続きを行う際に必要な税金です。相続の場合は、固定資産税評価額の0.4%で、贈与の場合は2%ということで5倍です。登録免許税でいうと、相続のほうが有利です。

②生前贈与では不動産取得税がかかる

生前贈与では不動産取得税がかかります。不動産取得税額は土地の場合、固定資産税評価額の3%です。一方、相続では不動産取得税は課税されず、相続のほうが有利と言えます。

③6,000万円の土地を親子間で贈与・相続した場合の税金を比較

6,000万円の土地を親子間で贈与・相続した場合の税金を比較してみましょう。

※子どもは1人と仮定して計算しています。

まず、生前贈与の場合、以下のとおり課税されます。

一方、相続した場合、以下の通りに課税されます。

この場合、生前贈与と相続を比較すると、相続のほうが有利だといえます。

相続時精算課税制度の利用について

相続時精算課税制度とは?

相続時精算課税制度とは、贈与者(60歳以上の父母または祖父母)から受贈者(18歳以上の子または孫)への贈与において、贈与時に贈与税を計算し、相続時に再度相続財産として計算しなおす制度です。贈与税は、2,500万円までの贈与については非課税となり、それを超える部分には一律20%の贈与税がかかります。

例えば、親が生前に土地を子供に贈与する場合、この制度を利用すると、贈与時には贈与税を支払わずに済みます。そして、親が亡くなった時に、その土地の価値を相続財産として計算し、相続税を支払うことになります。

相続時精算課税制度のメリット

相続時精算課税制度のメリットは以下の通りです:

- 贈与税の回避:

贈与時に贈与税を支払わずに済むため、大きな財産を贈与する際に便利です。 - 財産管理の自由度:

生前に財産を贈与しても、生前に財産を贈与しても、親がその財産を管理し続けることができます。例えば、親が贈与した土地を使ってビジネスを続けることも可能です。

相続時精算課税制度のデメリット

相続時精算課税制度には以下のようなデメリットもあります:

- 贈与財産の評価が相続税の基礎となる:

贈与した財産の価値が相続税の計算基礎になります。贈与時点での価値が高ければ、高い相続税がかかる可能性があります。 - 申告の手間:

この制度を利用するためには、税務署に申告が必要です。これには時間と手間がかかります。 - 一定の条件:

相続時精算課税制度を利用するためには、贈与者が60歳以上、受贈者が18歳以上であることなど、一定の条件があります。

専門家の役割

税理士の役割

税理士は、税務に関する専門知識を持つプロフェッショナルです。土地の生前贈与や相続に関する税務手続きをサポートし、節税対策をアドバイスします。例えば、生前贈与による贈与税の申告や、相続税の計算を正確に行います。また、相続税の特例や控除の適用についても助言します。

司法書士の役割

司法書士は、登記手続きや法律に関する手続きを代行する専門家です。土地の生前贈与や相続に伴う名義変更の手続きをサポートします。例えば、不動産の名義変更登記を行い、法務局への申請を代行します。これにより、手続きのミスを防ぎ、スムーズに進めることができます。

日本相続知財センター札幌の役割

日本相続知財センター札幌は、相続や生前贈与に関する総合的なサポートを提供する機関です。専門家による無料相談を提供し、個別のケースに応じたアドバイスを行います。例えば、相続税のシミュレーションや、生前贈与の最適な方法を提案します。また、専門家との連携により、複雑な手続きを一括してサポートします。

よくある質問(Q&A)

-

不動産を渡す際に生前贈与と相続のどちらが適しているかは、具体的な状況によります。一般的に、相続税の負担が大きい場合は生前贈与を活用することで節税が可能です。一方、相続税の控除が大きい場合や、手続きの簡便さを重視する場合は相続が適しています。具体的な判断は、専門家に相談することをお勧めします。

-

不動産の生前贈与の登記手続きには、以下のステップが含まれます:

1. 贈与契約書の作成:贈与者と受贈者が贈与契約書を作成します。

2. 登記申請書の作成:法務局に提出する登記申請書を作成します。

3. 必要書類の準備:贈与者の印鑑証明書、固定資産評価証明書、受贈者の住民票などを用意します。

4. 登記の申請:法務局に登記申請書と必要書類を提出します。手続きが複雑なため、司法書士に依頼することをお勧めします。

-

相続時精算課税制度とは、生前に贈与された財産を相続時に一括して精算する制度です。この制度を利用することで、生前に贈与された財産について、贈与時に贈与税を支払うのではなく、相続時に相続税としてまとめて精算します。詳細は税理士に相談することをお勧めします。

-

暦年贈与を利用して不動産を贈与することは可能です。暦年贈与とは、年間110万円以下の贈与について非課税とする制度です。この制度を利用して、計画的に不動産の一部を毎年贈与することで、贈与税の負担を軽減することができます。ただし、不動産の贈与には登記手続きや評価額の計算が必要です。

-

相続専門機関である日本相続知財センター札幌がおすすめです。相続に関する総合的なサポートを提供します。土地についての税務手続きや税対策には税理士、不動産移転登記については司法書士と連携して相談者をサポートします。

この記事の監修者

税理士法人 中野会計事務所

税理士 湯山 啓太

大学卒業後、複数の会計事務所において法人税業務に加え、個人および法人の相続・贈与・事業承継などの資産税業務の担当として勤務したのち、2019年10月より税理士法人中野会計事務所に所属。千葉県税理士会 所属、登録番号118096。相続税申告を数多く手掛け、個人から法人まで税務についての幅広いサービスを提供している。