生前対策Inheritance Measures

元気なうちに、話せる間に。今から考えておきたいこと。

知っておきたい、生前の準備と相続対策

財産の多い少ないに関わらず、相続は必ず起こります。そして相続によるトラブルは考えている以上に身近なものです。無用なトラブルを回避し、相続を受ける人たち(遺されたご家族)が円満でいられるためには、早い段階から準備をしておくことが何よりも大切になります。私たちは、そのために必要なあらゆるご相談に応じ、さまざまなサポートを行っています。気になること、関係しそうなことが一つでもあれば、お気軽にお問い合わせください。

「相続対策」の3つのポイント

-

01もめない

一番重要なのが「もめない」ということです。相続でもめてしまうと、たとえば、預貯金が解約できず必要な生活資金を使えなかったり、不動産の名義変更ができず売却等の処分ができなくなってしまいます。

また、相続税申告においても優遇措置を受けられる数々の特例を適用できず様々な損失が発生します。このようなことを防ぐには、遺言、生命保険、贈与などを中心とした事前対策が必要です。 -

02資金対策

次に、相続税の納税資金確保や遺留分対策のためにしっかりと資金の準備をしておくことです。

それにはまず遺言でしっかりと方針を定めて、生命保険や生前贈与で対策することが有効です。

-

03税金対策

最後に、相続税対策のために、各種の有効な制度を活用していくことが大切です。

相続対策というと相続税対策が一番重要かと思われがちですが、相続税の対象にならない方が多いですし、相続税を支払える場合も多いので、まずはもめないように事前対策をすること、そして、遺言・生命保険・生前贈与の他にも様々な方法で対策が可能です。

まずは私たちにご相談ください!

争続対策

おすすめは公正証書遺言

なぜ遺言が必要なのか?

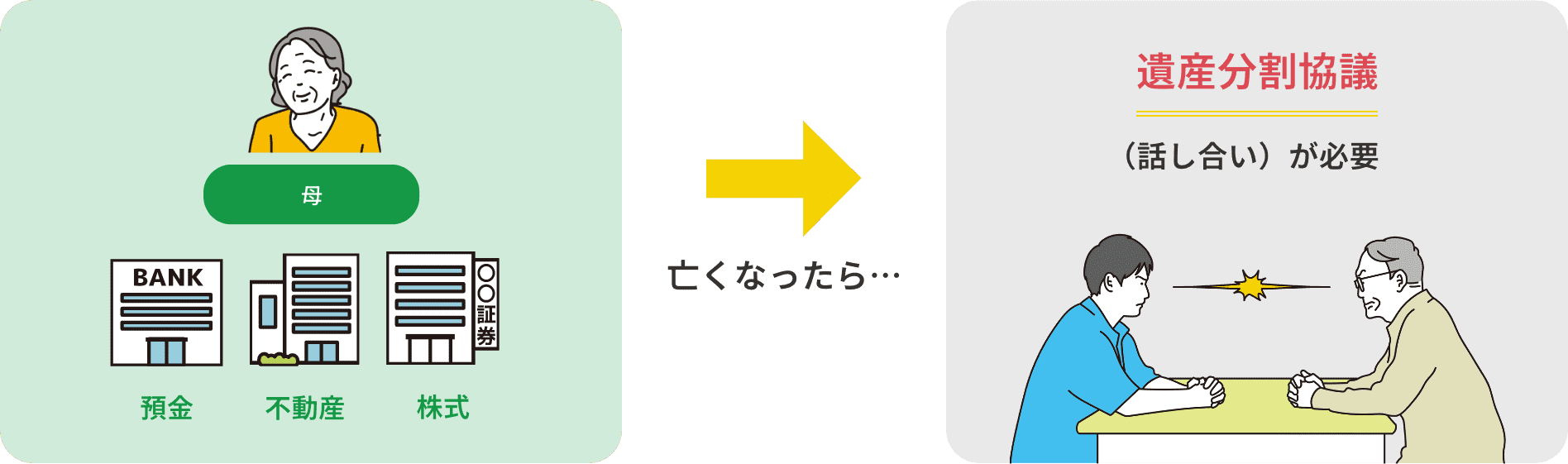

亡くなった方の相続手続で、遺言書がなく家族や親族がいる場合には、法定相続人全員が集まって「遺産分割協議」という「話し合い」が必要です。

この場合、法律で配分順位や割合が決められていても、争続に発展するケースが後を絶ちません。

また、話し合いがまとまらず、家庭裁判所での遺産分割調停や審判も年々増加しています。そして、その家庭の親族構成や財産内容によって特有の問題や想定されるトラブルがあります。

そこで、あらかじめ財産の分け方を遺言書で指定しておくことにより、誰にどんな割合で財産を遺したいのかという作成者の遺志が、相続人の間の話し合いよりも優先され争続を防ぐことが可能となります。故に争続対策に遺言は必須と言えます。

そして遺言書を、法務大臣が任命する法律の専門家「公証人」が作成する公文書で公正証書として作成(準備)することで、より安全に後々のリスクを減らすことが可能となります。

トラブルチェックシート

※ 1つでも当てはまる方は無料相談にてご相談ください。

資金対策

資金対策とは?

遺言を作成して特定の相続人に遺産を遺したとしても、他の相続人から遺留分侵害請求が起こる場合があります。遺言で遺産を相続した相続人が、他の相続人からいざ金銭請求をされたときに「払えるお金がない」という状態だと問題です。

そのため、遺留分の支払いに必要な金額を事前にシミレーションして遺産を遺したい人の手元に資金を確保しておく必要があります。

また、将来相続税が課税され、かつ納税額が高額になる場合には、事前に相続税の納税資金を確保する必要があります。これには、生前贈与や生命保険を活用できます。

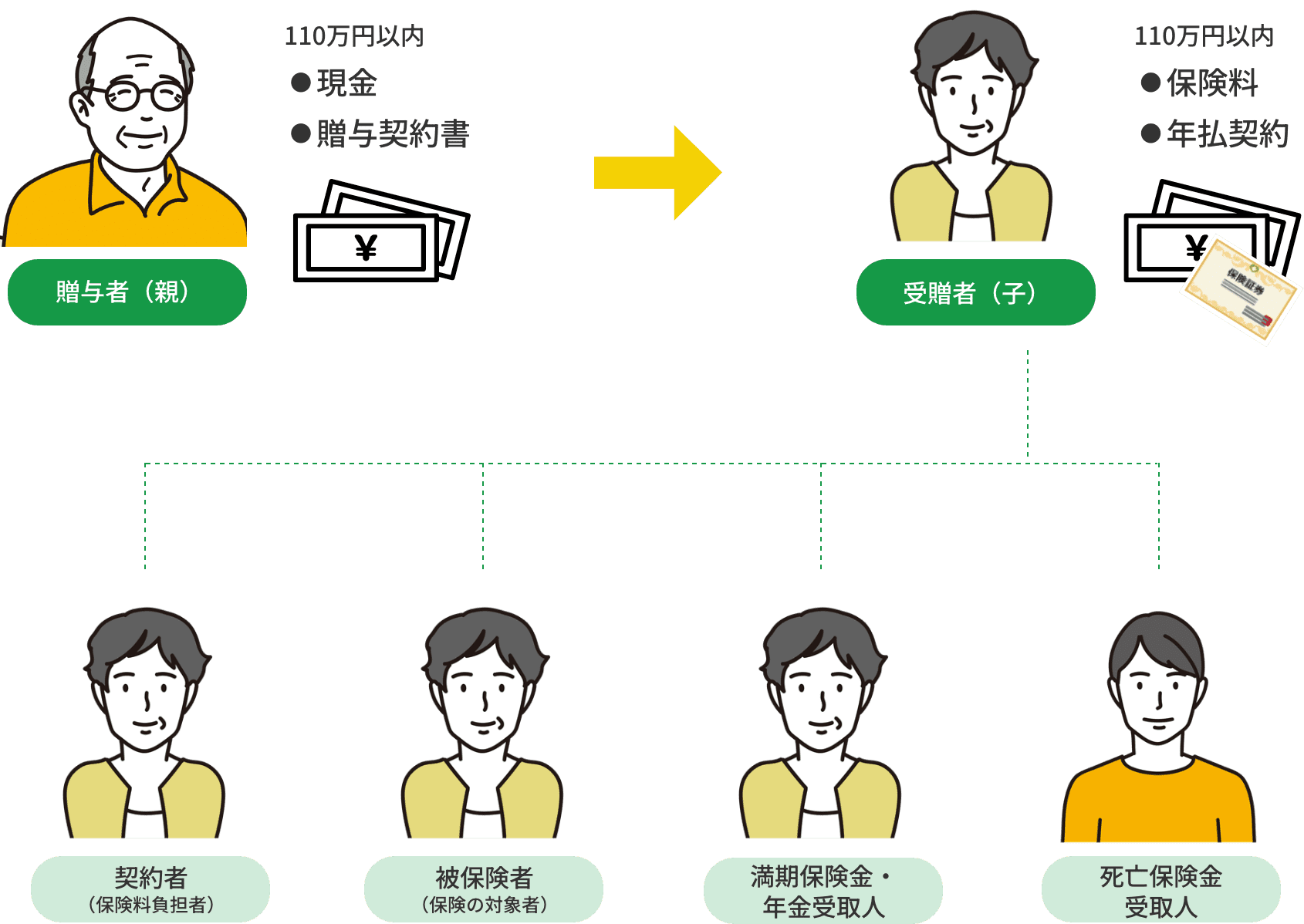

生前贈与の活用

ご自身の意思で、贈与したい相手に贈与したいタイミングで実行できる「生前贈与」は、ご家族への愛と想いを伝える手段です。年間110万円までは贈与しても税金がかからない基礎控除を活用して、複数年にわたって財産を移す「暦年贈与」をはじめ、贈与に関するさまざまな制度や手法などの正しい知識を上手に計画的に生かすことで、大切なご家族がより豊かでゆとりある生活を送る手助けができます。

生命保険の活用

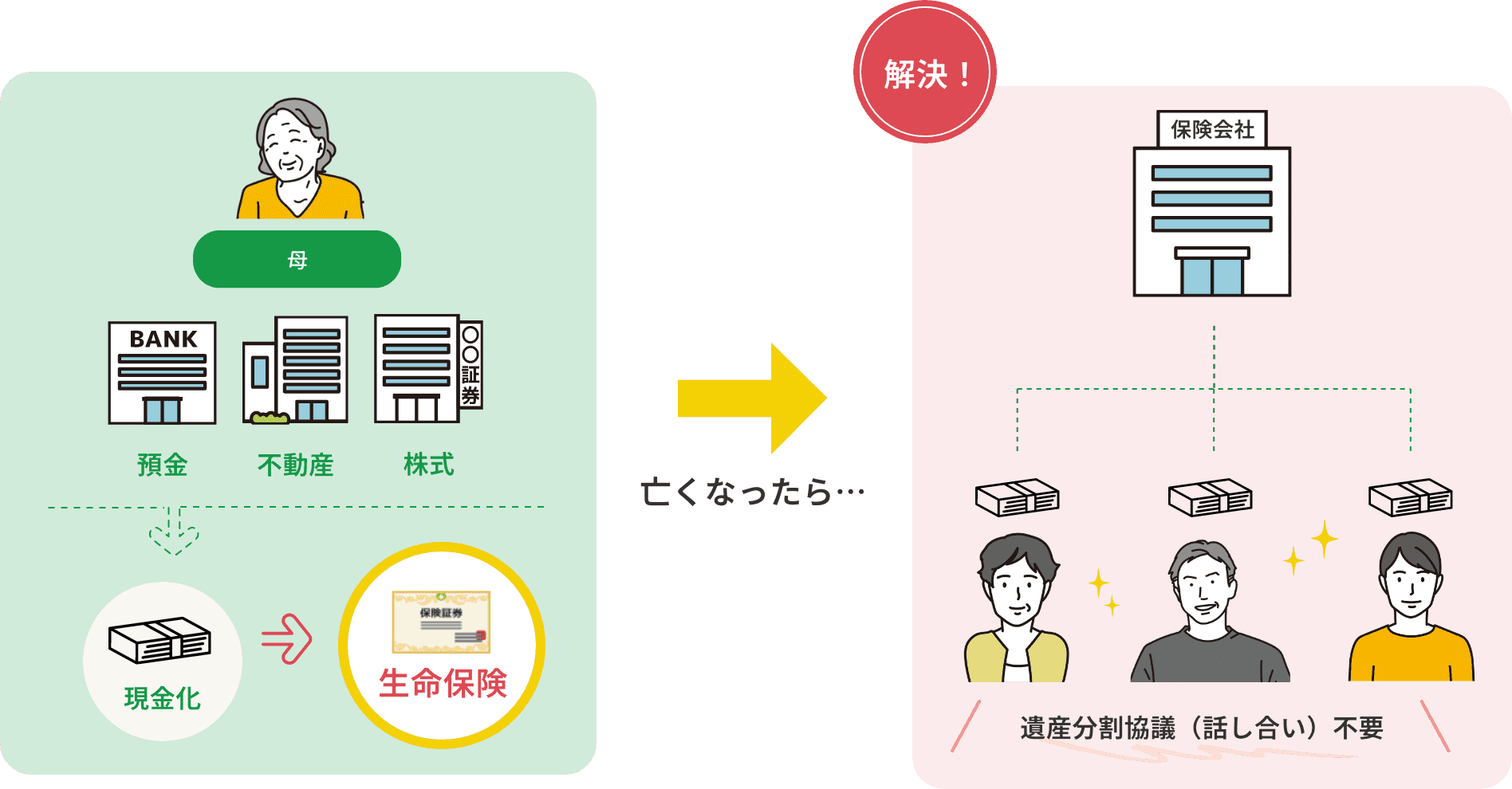

生命保険はある意味「お金の遺言」です。

受取人を指定でき、円満・円滑な相続を可能にします。遺留分などの資金対策、相続税の納税資金対策として有効です。

例えば、一時払い終身保険などの生命保険は、「お金の遺言」として活用することができます。生命保険は保険金の受取人を指定することで遺言と同様の効果が得られ、早くに保険金を受け取れる、受取人固有の財産のため遺産分割協議の必要がないなどのさまざまなメリットがあります。

生命保険を上手に活用すると、ご自身の考えに沿った人に残したい金額を確実に渡すことができ、無駄なトラブルを回避して円満・円滑な相続へと導くことができます。

- ①早く受け取れる

- ②相続放棄しても受け取れる

- ③遺産分割協議が不要(もめない)

- ④死亡保険受取人の固有の財産

- ⑤相続税法上、みなし相続財産として課税されるが、

原則相続人一人あたり500万円の非課税枠あり(現行法)

遺産総額に占める保険金の割合が大きい場合、「特別受益」と認定される場合があります。

(平成16年10月29日最高裁判決)

相続税対策

相続税対策とは?

相続税の納税は、被相続人の死亡の翌日から10か月以内に行う必要があります。

葬儀や様々な相続手続きで多忙なうちにあっという間に何か月も経過してしまった、という方も多くいらっしゃいます。

被相続人の財産内容が預金など金融資産だけであれば、相続人が相続税の納税で困ることはありません。

しかし、財産額に占める不動産が多く金融資産が少ない場合、また会社経営者で自社株の割合が高い方は、相続する預金だけでは相続税の納税資金を賄えないことがありますので事前の対策が必要となってきます。

相続税対策は事前シミュレーションが重要

相続税には一定の基礎控除があり、現在は「3000万円+600万円×法定相続人の数」となっています。

基礎控除を超えた部分が相続税の対象となります。相続税の対象になる方は、相続税の納税資金を準備したり、財産の合理化を検討していくことが必要となります。

このような場合、まず現状で相続税がどのくらいかかるのかを事前にシミュレーションして把握し、相続税対策を立てることが有効でしょう。

当センターでは、相続税対策の実績のある相続専門の税理士による相続税のシミュレーションを行ったり、生前贈与や生命保険の活用などをそれぞれの方にふさわしい対策方法でサポートしていきます。